Puis-je ouvrir un PER quand je suis retraité ?

Oui, tout épargnant est éligible au Plan d’épargne retraite (PER), quel que soit son âge, qu’il soit en activité ou retraité.

Une fois retraité, puis-je continuer à verser sur mon PER pour défiscaliser ?

Oui, un épargnant retraité peut effectuer sur son PER des versements déductibles de son revenu.

Pour les versements déductibles du revenu net global (article 163 quatervicies du CGI) l’instruction fiscale 5 B-11-05 instaure une limite d’âge : seuls les épargnants ayant une espérance de vie supérieure à 15 ans peuvent bénéficier de cette déductibilité (en pratique, d’après les tables de mortalité réglementaires, la déductibilité 163x est réservée aux épargnants âgés de moins de 75 ans).

Aucune limite d’âge n’est en revanche appliquée pour les travailleurs non-salariés (TNS) souhaitant déduire leur versement de leur revenu professionnel (article 154 bis du CGI, gérants de SARL, professionnels libéraux percevant des BNC ou commerçant/artisans percevant des BIC).

Comment/Pourquoi utiliser mon PER quand je suis retraité ?

L’objectif le plus quick-win : centraliser et rationaliser mon épargne retraite

Arrivé à la retraite, je peux regrouper sur mon PER l’ensemble de mes contrats de retraite, ouverts à titre individuel (PER, PERP, Madelin, Prefon) ou au sein de(s) entreprise(s) dans le(s)quel(les) j’ai travaillé (article 83, PERCO, PER).

Cette rationalisation permet également de transformer de la rente (PERP, Madelin) en capital, pour plus de liberté.

Attention cependant aux garanties techniques des anciens contrats.

L’objectif le plus naturel : différer mon revenu pour plus d’efficacité

Investir sur mon PER me permet de différer la fiscalité d’un revenu.

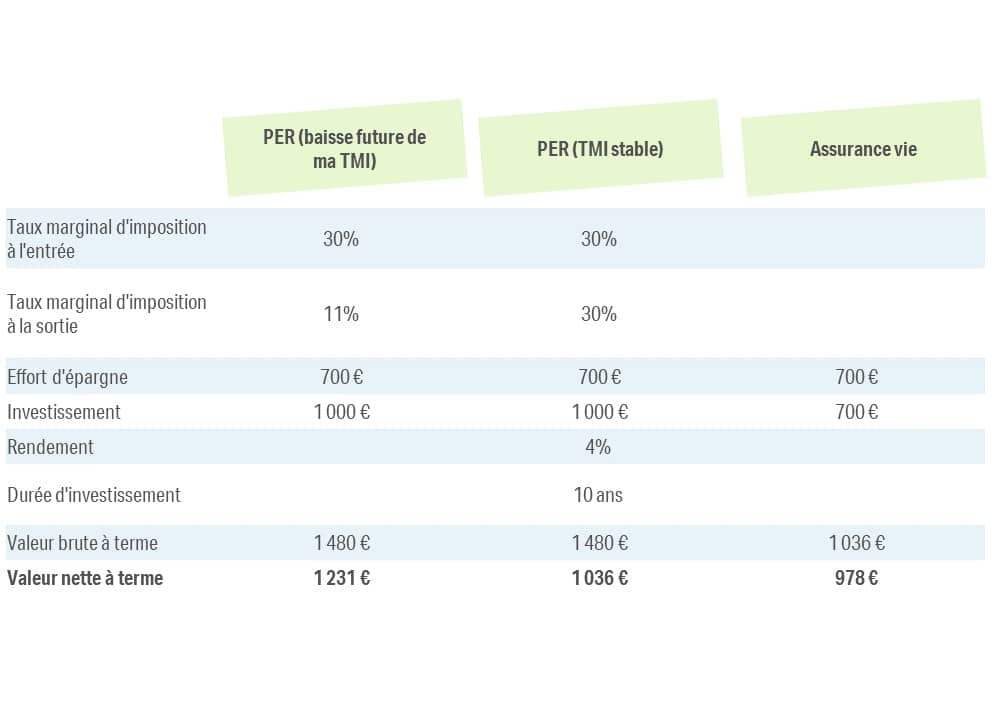

Grâce au levier fiscal, le PER est l’enveloppe qui me permet de bénéficier de la meilleure efficacité financière et fiscale, même si ma tranche marginale d’imposition ne varie pas entre la phase d’épargne et la phase de rachat.

Exemple :

Si j’anticipe une baisse de mon revenu (passage d’un cumul emploi retraite à une « vraie » retraite), le levier du PER me permet de générer 36% d’efficacité supplémentaire !

Et même si ma situation est stabilisée, le PER me permet de générer 8% d’efficacité supplémentaire ! Malgré la fiscalité en sortie, le PER s’impose comme l’enveloppe d’épargne longue la plus efficace !

L’objectif le plus altruiste : protéger mon conjoint/partenaire de PACS

Au décès d’un des membres du couple, les revenus sont susceptibles de chuter significativement (réversion de retraite sous condition pour un couple marié, aucune réversion pour un partenaire pacsé) ce qui peut placer le conjoint/partenaire survivant dans une situation financière fragile.

Le PER permet d’épargner pour protéger le conjoint/partenaire survivant : lorsque les deux conjoints/partenaires sont vivants et bénéficient de la totalité de leurs revenus de remplacement, ils pourront épargner via leur(s) PER. Au décès de l’un d’entre eux, la mise en place de rachats fractionnés permettra de générer un complément de revenus pour le survivant.

A retenir : pour un retraité, il est à noter que les sommes placées sur un PER peuvent être débloquées totalement ou partiellement à n’importe quel moment.

L’objectif inattendu : optimiser ma succession

Qu’advient-il de mon épargne retraite non retirée / liquidée ?

La fiscalité de la transmission dépend :

- De la nature du contrat (PER Assurance ou PER Bancaire),

- De l’âge auquel je décède (avant ou après 70 ans),

- De ma situation patrimoniale (consommation éventuelle des abattements, masse successorale, qualité des héritiers/bénéficiaires).

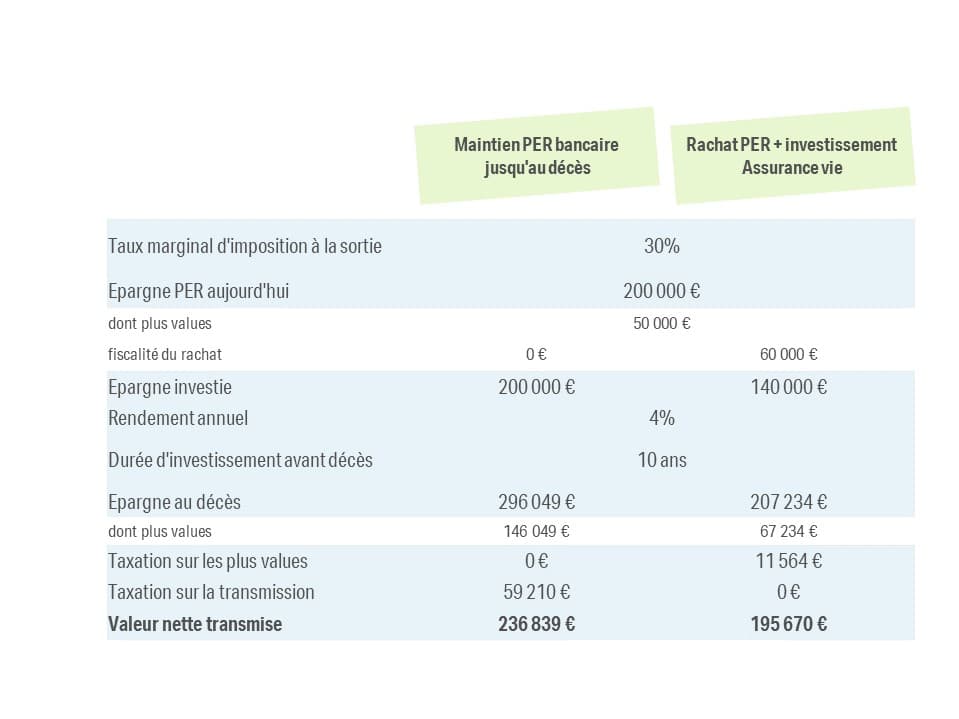

Étudions le cas le moins favorable au PER (PER bancaire, décès après 70 ans) et dans la configuration de transmission la plus « courante » : transmission aux enfants d’une masse successorale inférieure à 552 324€ par enfant.

Un exemple concret

Geneviève, a 65 ans. Son PER présente un solde de 200 000€, dont 50 000€ de plus-values. Sa tranche marginale d’imposition est de 30%.

Doit-elle écouter son banquier qui lui conseille de racheter son PER et d’investir les capitaux en assurance vie ?

Faisons l’hypothèse d’un décès à 75 ans (dans 10 ans) et de sommes entièrement investies sur le compartiment des versements volontaires défiscalisés.

NB : on suppose que Geneviève opte pour le système du quotient au moment de son rachat pour éviter une fiscalité prohibitive.

De façon surprenante, Geneviève transmet des capitaux nets plus élevés (+21% !) en conservant son PER alors que les sommes transmises sont soumises à droits de mutation. Comment expliquer ce résultat contre-intuitif ?

- En ne rachetant pas son PER, Geneviève évite tout impôt sur le revenu et impôt sur la plus-value. Elle bénéficie d’un levier d’investissement plus important (son épargne reste investie en brut plus longtemps).

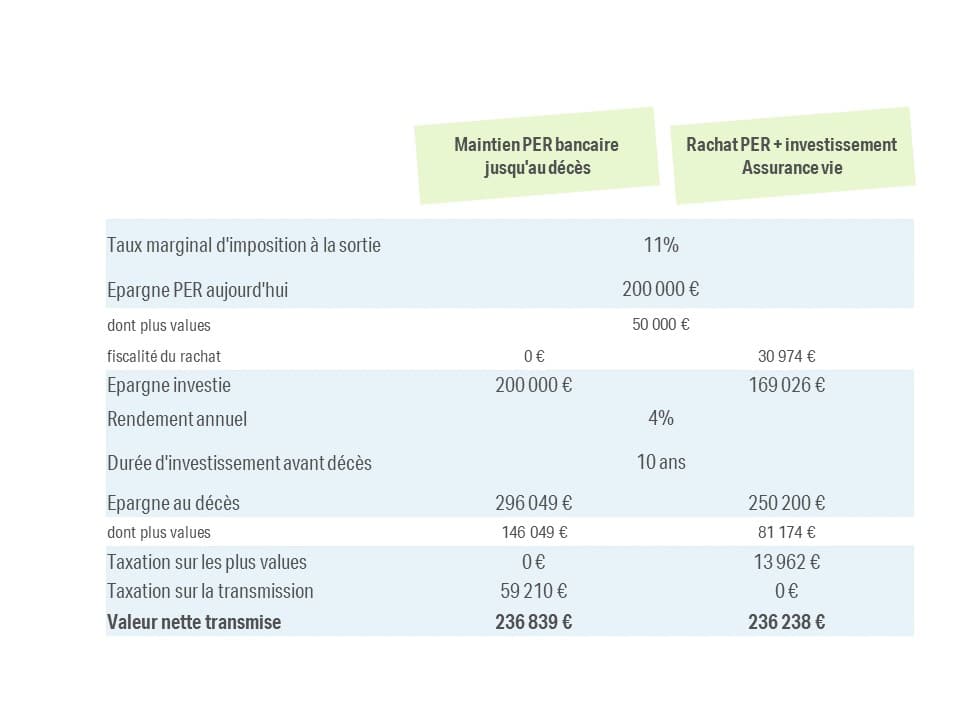

Quid si Geneviève avait une fiscalité sur le revenu plus faible, à 11% ?

Les sommes transmises sont… équivalentes !

Finalement, en maintenant son épargne sur son PER, Geneviève bénéficie du meilleur des 2 mondes

- Une fiscalité optimisée

- Une liquidité totale pour son épargne (qu’elle peut retirer à tout moment car elle atteint l’âge de la retraite)

A noter : Cette stratégie est encore plus intéressante si les abattements de la masse successorale ne sont pas consommés (100 000€ par héritier en ligne directe).

Et bien sûr, Geneviève peut également décider de continuer à épargner chaque année sur son PER et bénéficier d’une déduction fiscale. Elle bénéficie d’un plafond épargne retraite égale à 10% du PASS chaque année.

En conclusion : retraités, étudiez l’opportunité du PER

Le PER est l’enveloppe de long terme la plus performante.

Contrairement aux produits d’ancienne génération, la souplesse à la sortie (pas d’obligation de liquider, sortie en capital unique ou en rachats fractionnés) en fait un outil d’épargne idéal pour tous, y compris pour les retraités.

FAQ

Oui, tout le monde est éligible au Plan d'Epargne Retraite (PER), quel que soit son âge ou son statut professionnel.

Les versements déductibles sont possibles, en pratique, pour les épargnants âgés de moins de 75 ans. Ils sont toutefois possibles sans limite d'âge pour les travailleurs non salariés.

Les raisons d'utiliser son PER en tant que retraité sont multiples : centraliser et rationaliser son épargne, différer son revenu pour plus d'efficacité, protéger son conjoint ou encore optimiser sa succession.

Vous souhaitez ouvrir un plan d’épargne ? Nous avons la solution pour vous. Contactez-nous.

Bien évidemment, Eres peut vous accompagner et vous mettre en relation avec un expert proche de chez vous.

Découvrez aussi le PER individuel Eres, élu meilleur PER !