Loi de finances pour 2022

Le 28 décembre 2021, le Conseil constitutionnel (1) a validé l’essentiel des mesures issues de la loi de finances pour 2022 (2).

Le texte, promulgué le 31 décembre 2021, actualise et ajuste un certain nombre de dispositifs, impactant notamment le domaine de l’épargne retraite.

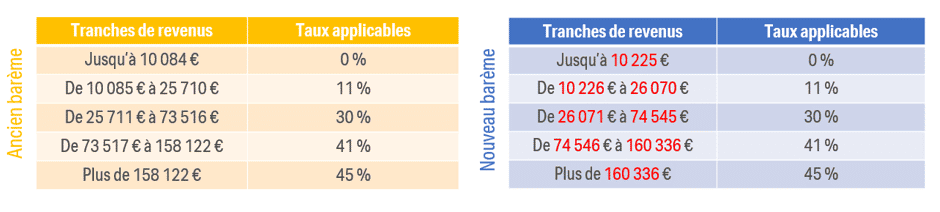

Revalorisation et indexation du barème progressif de l’impôt sur le revenu

Un nouveau barème progressif de l’impôt sur les revenus de 2021 a été adopté (3). Cette revalorisation, de 1,4 %, tient compte des effets de l’inflation. Si les tranches de revenus sont concernées, les taux restent inchangés, notamment celui à 11 %.

En pratique, cette revalorisation aura pour effet de diminuer quelque peu la pression fiscale des contribuables. Accompagnée d’un dispositif d’épargne retraite, avec un versement déductible des revenus soumis au barème progressif de l’impôt sur le revenu (4), celle-ci peut être davantage maitrisée !

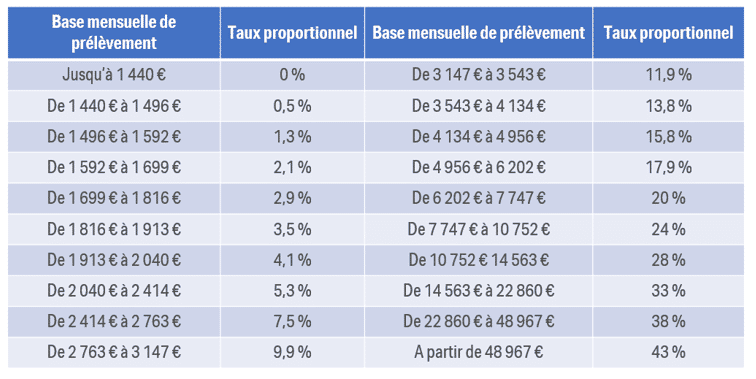

Nouvelles grilles de prélèvement à la source (taux neutres)

De nouvelles grilles de taux de prélèvement à la source ont été établies, s’agissant des taux neutres (5), revalorisées dans les mêmes conditions que le barème progressif de l’impôt sur le revenu.

Depuis le 1er janvier 2019, le prélèvement à la source permet d’éviter un décalage entre, d’une part, la perception des revenus et, d’autre part, le paiement de l’impôt dû sur ces mêmes revenus. Il concerne, entre autres, les salaires, pensions, retraite, etc.

Le taux neutre, déterminé sur le seul montant du revenu, s’applique soit par défaut lorsqu’aucun taux n’est connu, soit sur option du contribuable.

Pour les contribuables domiciliés en France métropolitaine, les taux sont désormais les suivants :

En pratique, cette revalorisation viendra également diminuer la pression fiscale des contribuables puisque les seuils d’entrée et de sortie des différentes tranches de revenus ont été révisés à la hausse.

Pour mémoire, en cas de sortie en capital sur un PER (compartiment 1 du Plan d’Epargne Retraite), il est fait application du prélèvement à la source de l’impôt sur le revenu sur la partie correspondant aux versements ayant donné lieu à un avantage fiscal à l’entrée. Lorsque l’assureur n’a pas connaissance du taux personnalisé à appliquer l’année du rachat, celui-ci sera substitué par le taux neutre. L’année suivante (au moment de la déclaration des revenus), une régularisation est opérée s’il y a lieu.

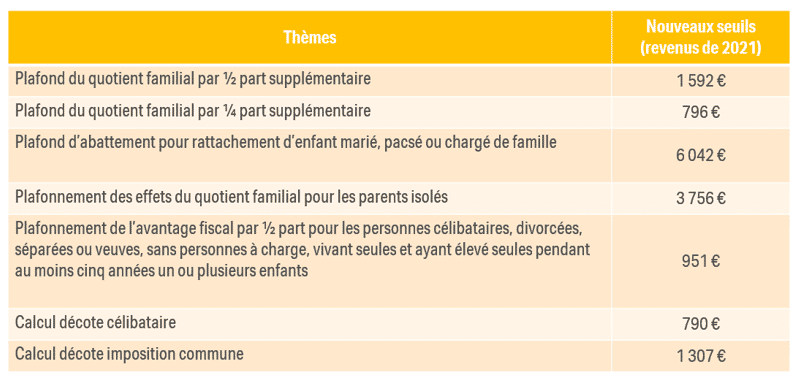

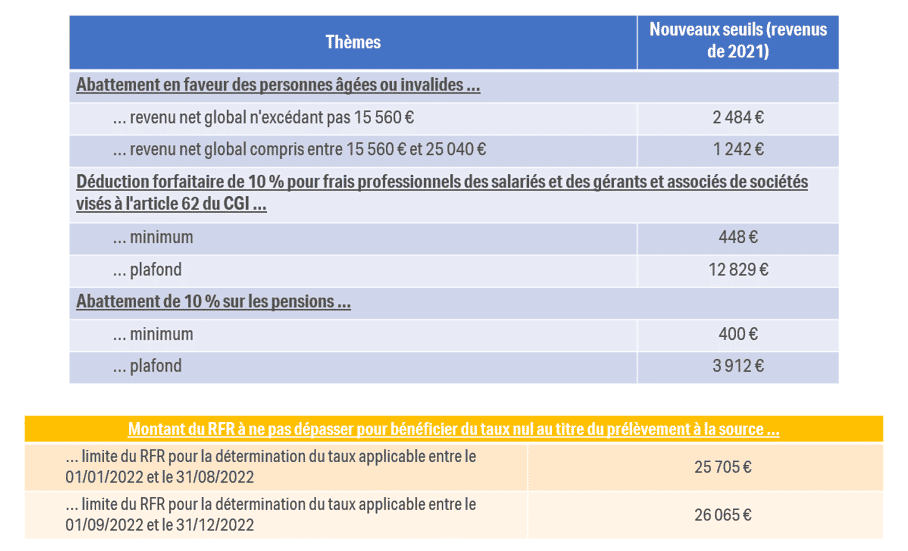

Evolutions des différents seuils liés à l’impôt sur le revenu

L’ensemble des abattements liés au barème progressif de l’impôt sur le revenu sont eux aussi, par conséquent, revalorisés (1).

Les principaux abattements sont désormais les suivants :

Aménagement du système du quotient pour les revenus exceptionnels ou les revenus différés

Sur option et selon certaines conditions, le système du quotient institue un régime de faveur pour les revenus exceptionnels, afin de limiter les effets de la progressivité du barème de l’impôt sur le revenu. Aussi, si les conditions sont réunies, les sommes rachetées en capital sur un PER peuvent bénéficier du système du quotient.

Celui-ci se décompose en plusieurs étapes :

- Etape 1 : calcul de l’IR sur le seul revenu net global ordinaire ;

- Etape 2 : calcul de l’IR sur le total formé par le revenu net global ordinaire, auquel on ajoute la fraction spécifique bénéficiant du système du quotient ;

- Etape 3 : calcul du supplément d’IR, obtenu par la différence entre les deux résultats précédents (étape 1 – étape 2) et leur multiplication par le coefficient multiplicateur/diviseur ;

- Etape 4 : obtention de l’IR définitif par le total formé par le supplément d’IR et le résultat obtenu avec le calcul de l’IR sur le seul revenu net global ordinaire (étape 3 + étape 1).

Au sujet de cette méthode et avant la loi de finances pour 2022, coexistait entre le Conseil d’Etat (2) et l’administration fiscale une divergence d’interprétation quant à l’application de l’article 163-0 A du Code général des impôts.

L’article 6 de la loi de finances pour 2022 met fin à ce débat. Si le dispositif n’est pas remis en cause, il a été mis fin à la possibilité d’optimiser fiscalement ce dernier par le jeu des déficits globaux ou catégoriels.

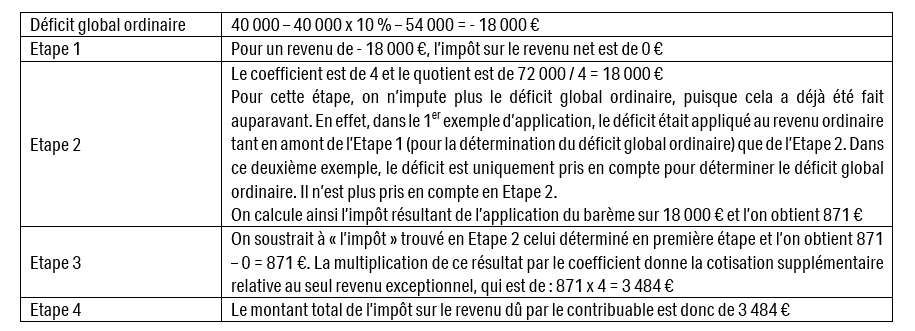

Exemple d’application(3) de la nouvelle méthode :

Un contribuable perçoit un revenu « ordinaire » de 40 000 € ainsi qu’un revenu exceptionnel de 80 000 € (72 000€ après la déduction forfaitaire de 10 %).

Il a la même année un déficit foncier de 54 000 €.

Conclusion : dans cette nouvelle configuration, le contribuable ne peut échapper au paiement de l’impôt.

Toutefois, associer à la méthode du quotient un versement déductible des revenus imposables (dans le cadre de l’article 163 quatervicies ou 154 bis du CGI) permet de diminuer davantage cette pression fiscale !

Un service Eres dédié

Au sein de l’Equipe Solution Patrimoniale, nous vous accompagnons (conseillers en gestion de patrimoine indépendants, courtiers en assurance, experts-comptables), en collaboration avec les Directeurs Régionaux, sur les questions patrimoniales, fiscales et sociales relatives à l’Épargne retraite et l’Épargne salariale. Nous vous accompagnons également sur les études personnalisées de transfert vers le PER. Nous sommes à votre service.

(1) Décision n° 2021-833 DC (non-conformité partielle)

(2) Loi n° 2021-1900 du 30 décembre 2021

(3) Article 2 de la loi de finances pour 2022

(4) Dans le cadre des dispositifs prévus par les articles 163 quatervicies et/ou 154 bis du Code général des impôts

(5) Article 2 de la loi de finances pour 2022

FAQ

Le 28 décembre 2021, le Conseil constitutionnel (1) a validé l’essentiel des mesures issues de la loi de finances pour 2022 (2).

Depuis le 1er janvier 2019, le prélèvement à la source permet d'éviter un décalage entre, d'une part, la perception des revenus et, d'autre part, le paiement de l'impôt dû sur ces mêmes revenus. Il concerne, entre autres, les salaires, pensions, retraites, etc.

En pratique, cette revalorisation aura pour effet de diminuer quelque peu la pression fiscale des contribuables.