Article publié initialement le 17 février 2023 et mis à jour le 8 juillet 2024

Retour sur les étapes précédentes

Les organisations syndicales avaient été missionnées par le Gouvernement avec des objectifs précis :

- Généraliser le partage de la valeur pour tous les salariés (ndlr : dans les plus petites entreprises)

- Améliorer l’articulation des différents dispositifs de partage de la valeur

- Flécher l’épargne salariale vers le financement des grandes priorités d’intérêt commun

Le résultat des négociations a fait l’objet d’une retranscription par le Gouvernement dans un projet de loi qui a été débattu puis adopté en 1ère lecture à l’Assemblée nationale le 29 juin dernier et au Sénat le 19 octobre. Le projet de loi a été validé en Commission Mixte Paritaire le 15 novembre 2023, puis adopté par le Sénat le 16 novembre 2023, et voté définitivement à l’Assemblée nationale le 22 novembre 2023. La loi Partage de la Valeur a été promulguée le 29 novembre 2023 et publiée au Journal Officiel le 30 novembre 2023.

Eres fait le tri pour vous et voici ce qu’il nous semble pertinent de relever :

Accord de participation dans les entreprises de moins de 50 salariés

Un accord de participation dans les entreprises de moins de 50 salariés peut désormais prévoir une formule de calcul dérogatoire avec un résultat supérieur ou inférieur à la formule légale.

La grande nouveauté de cette mesure est la dérogation à la formule de calcul légale de la participation.

Ce dispositif devrait être mis en place de façon expérimentale pour une durée de 5 ans à compter de l’entrée en vigueur de cette loi.

Pour rappel : il n’était possible de déroger à cette formule (basée sur une distribution d’une partie du bénéfice) qu’à condition de prévoir une formule au moins équivalente.

A noter : cette participation dérogeant à la règle d’équivalence ne pourra pas faire l’objet d’une mise en place par voie unilatérale, y compris en cas d’échec des négociations.

Dispositif de partage de la valeur dans les entreprises d’au moins 11 salariés

Les entreprises d’au moins 11 salariés devront partager, à compter du 1er janvier 2025, la valeur via un dispositif de partage du profit au choix de l’entreprise : participation, intéressement, prime de partage de la valeur, ou encore abondement sur un plan d’épargne salariale (PEE, PERECO).

- Pas de montant minimum en vue dans la loi (pas d’obligation d’appliquer la formule minimale de participation imposée aux entreprises de plus de 50 salariés)

- Cette obligation serait applicable sous réserve d’une condition de profitabilité (bénéfice / CA > 1% pendant 3 ans consécutifs)

Le décret du Conseil d’Etat publié le 6 juillet 2024 a également clarifié la procédure de calcul de l’effectif requis pour déterminer le seuil d’assujettissement. Vous trouverez toutes les informations à ce sujet sur notre article.

Dispositif de partage de la valeur dans les entreprises de l’économie sociale et solidaire (amendement adopté par l’Assemblée nationale)

Les entreprises de l’économie sociale et solidaire seront assujetties, à titre expérimental, au principe ci-dessus (sauf si elles ont déjà un dispositif de partage de la valeur en place) si leur résultat excédentaire est au moins égal à 1% des recettes pendant trois exercices consécutifs à compter du 1er janvier 2025.

Dispositif de partage de la valeur additionnel

Toute entreprise de plus de 50 salariés et ayant au moins un délégué syndical doit négocier un accord stipulant que chaque année où elle constatera une augmentation exceptionnelle du bénéfice, elle devra soit distribuer automatiquement un supplément de participation ou d’intéressement soit engager des discussions sur le versement d’un dispositif de partage de la valeur additionnel.

Les entreprises déjà couvertes par un accord d’intéressement ou de participation devront engager cette négociation avant le 30 juin 2024. En revanche, cette obligation ne concerne pas les entreprises ayant mis en œuvre un accord de participation ou d’intéressement prévoyant une clause spécifique prenant en compte les bénéfices exceptionnels ou un accord de participation à formule dérogatoire (plus favorable que la formule légale)

NB : La définition de l’augmentation exceptionnelle du bénéfice est laissée libre mais devra prendre en compte des critères tels que la taille de l’entreprise, le secteur d’activité, les bénéfices réalisés lors des années précédentes ou les événements exceptionnels externes à l’entreprise intervenus antérieurement à la réalisation du bénéfice (amendement adopté par l’Assemblée nationale).

Prime de partage de la valeur et plans d’épargne salariale

La prime de partage de la valeur pourra être accueillie dans les plans d’épargne salariale (PEE, PERECO) afin de bénéficier d’exonération d’impôt, notamment pour les salariés ayant une rémunération supérieure à 3 SMIC annuelle.

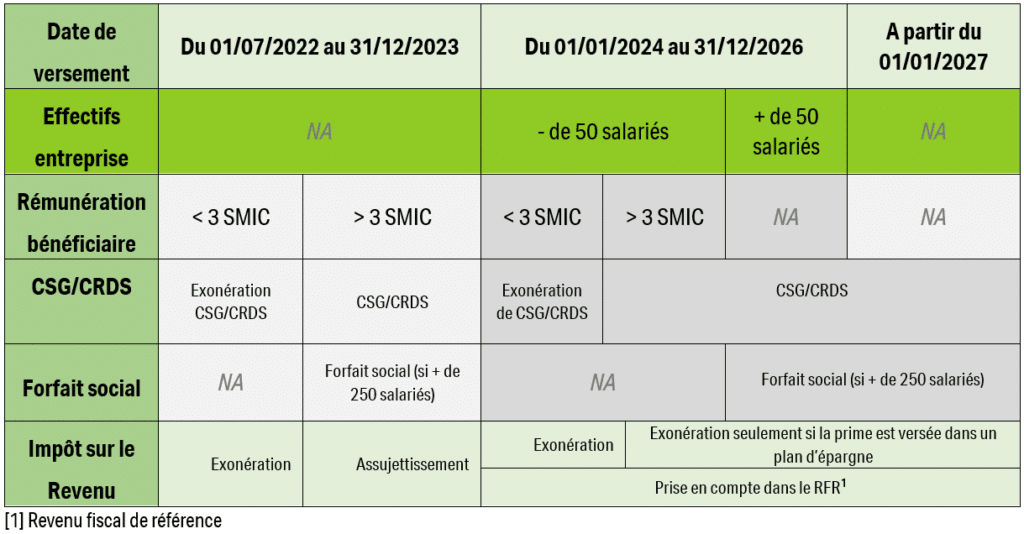

Voici un tableau récapitulatif des exonérations possibles sur la prime de partage de la valeur en fonction de la date à laquelle elle sera versée. Il reprend les conditions d’exonérations prévues par la loi Pouvoir d’achat (aout 2022) et les dispositions de la loi Partage de la valeur.

Notons que la nouveauté est la possibilité de placer cette prime dans un plan d’épargne salariale afin de bénéficier dans certains cas d’une exonération d’impôt sur le revenu. Dans ce cas, il serait possible pour l’entreprise d’abonder les sommes placées (amendement adopté par l’Assemblée nationale)

- Le versement de la PPV dans un plan d’épargne salariale pourrait ainsi déclencher de l’abondement complémentaire.

- La PPV pourrait également être octroyée 2 fois par an dans la limite des plafonds actuels.

- A l’inverse de l’intéressement et de la participation, la PPV exonérée d’impôt sur le revenu devrait être prise en compte dans le Revenu Fiscal de Référence (attention donc pour les salariés bénéficiant d’aides sociales soumises à conditions de revenu).

Le décret publiés le 30 juin 2024 est venu préciser les modalités de placement de la PPV sur un plan d’épargne salariale. Vous trouverez à ce sujet un article sur notre blog.

Evolutions de l’intéressement, participation et des plans d’épargne

Diverses évolutions paramétriques de l’intéressement, de la participation et des plans d’épargne (de façon non exhaustive : possibilité de verser des avances périodiques sur la participation et l’intéressement, possibilité de prévoir des rémunérations plancher et plafonds pour la répartition des primes d’intéressement afin de réduire les écarts de primes, …)

Le décret publiés le 30 juin 2024 est venu préciser les modalités d’information des salariés en cas de versement des avances (voir notre article sur le blog).

La possibilité de prise en compte de critères de performance relevant de la RSE dans les accords d’intéressement a été supprimée par le Sénat. Rien ne l’interdit en l’état actuelle des textes, cette précision ne nous semble pas utile à indiquer dans la loi.

Transition énergétique et ISR

Les règlements des PEE (plan d’épargne d’entreprise) et des PERECO (plan d’épargne retraite d’entreprise collectif) doivent obligatoirement prévoir un fonds labelisé satisfaisant à des critères de financement de la transition énergétique et écologique ou d’investissement socialement responsable en complément du fonds solidaire qui doit déjà être proposé dans ces plans.

Le décret publié le 30 juin 2024 liste de manière exhaustive la liste des labels (voir notre article sur le blog).

Nouveaux cas de déblocage anticipé

L’Assemblée nationale avait initialement adopté un

amendement permettant la possibilité de débloquer de manière anticipée les avoirs détenus au sein d’un PEE pour des dépenses liées à la transition énergétique (rénovation énergétique de la résidence principale ou achat d’un véhicule propre) ou à l’activité de proche aidant. Ces dispositions qui étaient prévues dans l’ANI mais pas dans le projet de loi initial ont été supprimées par le Sénat. Un décret doit venir préciser les nouveaux cas de déblocage anticipé ainsi que leurs modalités.

Le décret du Conseil d’Etat du 30 juin 2024 a précisé les modalités de ces trois cas de déblocage (voir notre article sur le blog).

Favoriser l’actionnariat salarié

Diverses mesures visant à favoriser l’actionnariat salarié ou l’association à la croissance de l’entreprise dont un nouveau dispositif « plan de partage de la valorisation de l’entreprise » qui permet de distribuer aux salariés, ayant une certaine ancienneté dans l’entreprise, une prime indexée sur l’évolution de la valorisation de l’entreprise aux termes d’une période de 3 ans. Cette prime pourra être versée dans les dispositifs d’épargne salariale pour bénéficier d’une exonération d’impôt sur le revenu dans la limite de 5% de 75% du PASS (soit environ 1650€ sur la base du PASS 2023). Les primes seront exonérées de toutes les contributions et cotisations sociales d’origine légale et conventionnelle. Les primes seront exonérées de toutes les contributions et cotisations sociales d’origine légale et conventionnelle et ne seront assujetties qu’à la contribution sociale patronale de 20%.

Les décrets publiés le 30 juin 2024 et 6 juillet 2024 apportent des précisions à ce sujet.

Attributions d’actions gratuites :

- Dans les grandes entreprises et les ETI, le pourcentage maximal de capital social qui peut être attribué passe à 15% (contre 10% actuellement). Dans les PME, ce taux passe à 20% (contre 15% actuellement) ;

- Le plafond global d’attribution pour les distributions bénéficiant à l’ensemble des salariés est rehaussé à 40% du capital social (contre 30% aujourd’hui) ;

- Est instauré un plafond global intermédiaire pour les distributions bénéficiant à des salariés représentant plus de 25 % de la masse salariale et plus de 50 % de l’effectif salarié, conditionné au respect du même ratio d’écart maximal de 1 à 5 que le plafond global d’attribution d’actions à l’ensemble des salariés ;

- Dans les groupes non cotés, de telles attributions sont dorénavant permises au profit des mandataires de certaines filiales de la société émettrice (amendement adopté par l’Assemblée nationale) ;

- Il est possible d’exclure les actions détenues depuis plus de sept ans du calcul du pourcentage maximal du capital social que peut détenir un salarié ou mandataire social pour avoir le droit de se voir attribuer des actions gratuites.

Simplification des PEI

Simplification de la procédure de révision des PEI : les entreprises fondatrices du plan pourront en modifier le contenu par avenant, sur simple information des entreprises adhérentes.

Certaines mesures proposées dans l’ANI n’ont pas été reprises dans le Projet de loi

Il s’agit notamment de :

- La simplification du forfait social sur les différents dispositifs de partage du profit

- La prise en compte de situations spécifiques (congé parental, mi-temps thérapeutique) pour le versement de primes d’intéressement

- Promotion de l’intéressement de projet, notamment pour les entreprises ayant recours à la sous-traitance

- Mise en place d’un dispositif d’abondement unilatéral sur le PEE avec un montant maximum égal à ceux de la PPV

Chez Eres, nous saluons ces mesures qui montrent une nouvelle fois que le partage de la valeur est un enjeu clé du contrat social et un facteur crucial de la compétitivité de nos entreprises. Les détails des textes de loi et décrets qui en résulteront seront essentiels pour réellement conclure sur la pleine efficacité des idées avancées mais ils montrent la voie de vraies avancées pour le partage du profit dans nos entreprises.

Les décrets ont été publiés le 30 juin 2024 et 6 juillet 2024, nous avons suivi de près

l’évolution de ces textes et sommes ravis de vous proposer une analyse

exhaustive et approfondie afin de vous aider à saisir pleinement leurs

implications.

Pour la revue du premier décret, cliquez ici. Pour la revue du second décret, cliquez ici.

A l'instar de la prime PEPA ou prime Macron, elle permet de verser aux salariés une prime exceptionnelle exonérée d’impôts et de prélèvements sociaux.

L'accord national interprofessionnel pourrait rendre obligatoire le partage de la valeur pour les salariés des entreprises entre 11 et 50 salariés, en plus de celles de plus de 50 salariés.

La prime de partage de la valeur pourrait être versée dans les plans d'épargne salariale (PEE, PERECO) afin de bénéficier d'une exonération d'impôt.