La 2e chambre civile de la Cour de cassation confirme, dans un arrêt rendu le 23 septembre 2023, que les gains issus de la cession de titres acquis par des dirigeants dans des opérations de LBO sont considérés comme du salaire tant sur le volet fiscal que social et sont ainsi soumis à cotisations sociales.

Qu’est-ce qu’un « Management Package » ?

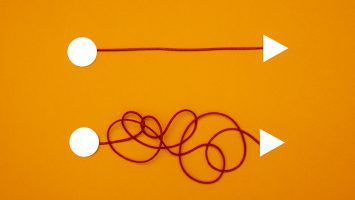

Les Management Packages sont des outils fréquemment utilisés notamment dans les opérations de rachat d’entreprise avec effet de levier (LBO) afin d’aligner les intérêts des actionnaires et du management en termes de risque et de gain potentiel. Cela peut recouvrir différents mécanismes dont, par exemple, des actions de préférence (ADP), des bons de souscriptions d’actions (BSA), des bons de souscription de parts de créateur d’entreprise (BSCPE), des actions gratuites (AGA), etc.

Qualification sur le plan fiscal des gains issus de la cession de titres acquis par des dirigeants dans des opérations de LBO

Dans plusieurs arrêts rendus en 2021[1], Le Conseil d’Etat avait considéré que les gains issus de la cession de titres acquis par des dirigeants dans ces opérations de LBO devaient être imposés, non comme une plus-value de cession de titres imposable au Prélèvement Forfaitaire Unique (PFU) à 30%, mais comme un complément de salaire imposable à l’Impôt sur le Revenu au barème progressif. En l’espèce, les gains retirés par les salariés étaient issus de bons de souscriptions d’actions.

La requalification en salaire était notamment justifiée par le fait que « ce gain doit essentiellement être regardé comme acquis, non à raison de la qualité d’investisseur du cédant, mais en contrepartie de ses fonctions de salarié ou de dirigeant et constitue, ainsi, un revenu imposable dans la catégorie des traitements et salaires ».

Un rescrit similaire a été rendu le 25 mai 2023, concernant cette fois ci les bons de souscription de parts de créateur d’entreprise (BSPCE) attribués à des salariés ou dirigeants d’une société en considération de leurs fonctions ou de leur qualité de mandataire social. Dans ce rescrit, l’administration fiscale souligne que ces gains constituent un complément de salaire et sont imposés selon les règles de droit commun des traitement et salaire. A ce titre, elle précise que ces gains ne bénéficient pas du sursis d’imposition prévu à l’article 150-0 B du CGI.

Par un arrêt du 5 février 2024, le Conseil d’Etat est revenu sur sa position. Il indique, à cet effet, que l’article 163 bis G du CGI soumet le gain net réalisé lors de la cession de titres souscrits en exercice de BSPCE au régime de droit commun des plus-values de cession de valeurs mobilières prévu aux articles 150-0 A et suivants du même code.

Ainsi, notamment, en cas d’apport à une société non contrôlée par l’apporteur de titres souscrits en exercice de BSPCE, le gain résultant de cet apport n’est pas immédiatement taxable mais bénéficie du sursis d’imposition prévu par les dispositions de l’article 150-0 B du code général des impôts.

Et sur le volet social ?

Dans la même logique, la Cour de cassation s’était prononcée dans un arrêt en date du 4 avril 2019[2], considérant que « dès lors qu’ils sont proposés aux travailleurs en contrepartie ou à l’occasion du travail et acquis par ceux-ci à des conditions préférentielles (1), les BSA constituent un avantage qui entre dans l’assiette des cotisations sociales » et « l’avantage devait être évalué selon la valeur des bons à la date à laquelle les bénéficiaires en ont obtenu la libre disposition (2) ».

Là encore, le lien entre l’investissement et la relation de travail justifiait l’assujettissement desdits gains aux cotisations sociales.

L’arrêt du 28 septembre 2023[3] vient confirmer ces principes tout en apportant certaines précisions :

- La détermination du caractère préférentiel ou non des BSA résulte tant de la qualité de salariés ou de mandataires sociaux des bénéficiaires et de leur nombre limité que des conditions d’émission et de cessibilité des bons; les conditions financières de la souscription ne constituant qu’un simple indice.

- Le fait générateur des cotisations sociales s’entend, non pas de la date à partir de laquelle les BSA deviennent exerçables2,mais de la date de cession des BSA ou la date de leur réalisation. La Cour opère ici un revirement de jurisprudence. En conséquence, l’avantage doit être évalué à l’une de ces deux dates en fonction du gain obtenu ou de l’économie réalisée par le bénéficiaire.

Pour conclure : un avantage acquis au titre des fonctions de salariés ou des fonctions d’investisseurs ?

Afin que les gains issus de la cession de titres acquis par des dirigeants ne soient pas requalifiés en salaire, les URSSAF et l’administration fiscale doivent veiller à ce que les avantages qu’ils en retirent soient effectivement liés à leur qualité d’investisseur, et non à celle de salarié ou dirigeant.

Si le gain « trouve essentiellement sa source dans l’exercice par l’intéressé de ses fonctions de dirigeant ou de salariés », alors il sera qualifié de salaire tant sur le volet fiscal que social.

Ainsi, dans le cadre des Management Packages, la preuve de la décorrélation entre l’avantage acquis et la relation de travail parait difficilement rapportable. La décision du Conseil d’Etat du 5 février 2024 semble également réouvrir le débat.

[1] CE, 13 juillet 2021, n°428506, n°435452, n°437498 et CE, 17 novembre 2021, n° 439609,

[2] Cass. n° 17-24.470, Lucien Barrière

Un bon de souscription d'action est un instrument financier qui donne à son détenteur le droit, mais pas l'obligation, d'acheter un certain nombre d'actions d'une société à un prix prédéterminé à une date future spécifiée Leur faible valeur unitaire et la fixation en amont du prix de souscription des actions font du BSA une opportunité intéressante pour les investisseurs de profiter d’un effet de levier.

Un LBO (Leverage Buy-Out) ou opération de rachat avec effet de levier est une opération financière, qui s’inscrit dans un plan stratégique global, consistant au rachat d’une entreprise en ayant recours à l’endettement. Les fonds empruntés pour financer le LBO sont remboursés grâce aux bénéfices réalisés par l’entreprise cible.